В 2019 году продажи лекарственных препаратов в упаковках ушли в минус впервые за четыре года

Впервые с 2016 года на розничном фармацевтическом рынке потребление лекарственных препаратов в упаковках упало. Вернуться в плюсовую зону рынку не позволила низкая заболеваемость ОРВИ и гриппом, что вновь подтверждает высокую зависимость рынка лекарств от продаж сезонных препаратов. По прогнозам специалистов, эпидемию гриппа ожидают в феврале 2020 года. Высокая заболеваемость может сохраниться вплоть до апреля 2020 года.

Помимо возможной эпидемии гриппа в 2020 году рынок ждут глобальные перемены: внедрение системы маркировки, отмена ЕНВД, перерегистрация отпускных цен на лекарства из перечня ЖНВЛП и разрешение онлайн-торговли препаратами. Игроки провели 2019 год за активным обсуждением всех этих инициатив и их влияния на каждое звено товаропроводящей цепочки в будущем. Поэтому те тенденции, которые произошли с аптечным сегментом в прошлом году, кажутся не столь значимыми.

Заметное влияние на структуру потребления лекарственных препаратов оказали макроэкономические факторы, а именно: стагнация доходов населения (0,8% по оценке Минэкономразвития России), изменения расходов населения в пользу обязательных платежей и сбережений, уровень инфляции в целом (+3%) и более высокий на продовольственные товары (5,1%).

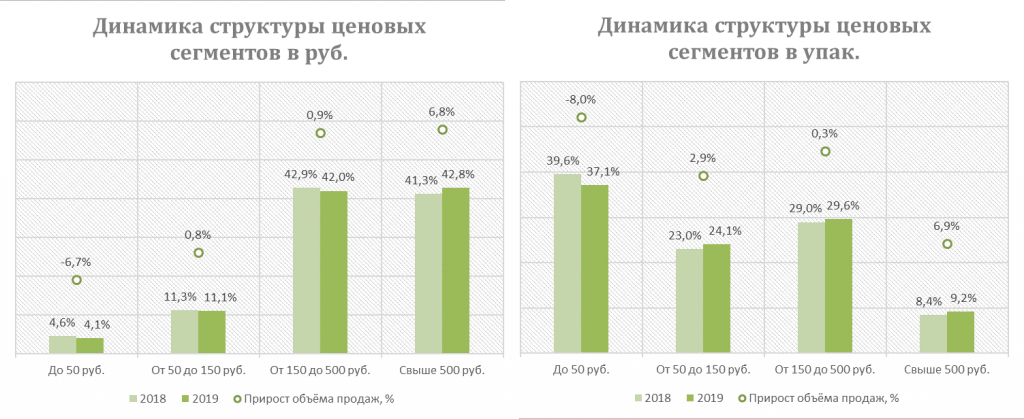

В результате в 2019 году наблюдалась разнонаправленная динамика продаж по ценовым сегментам: дешевые препараты падали и в доле, и в объемах, рост рынка происходил в основном только за счет дорогостоящих лекарственных средств. Таким образом, расслоение населения по доходам нашло свое отражение и в аптечном сегменте.

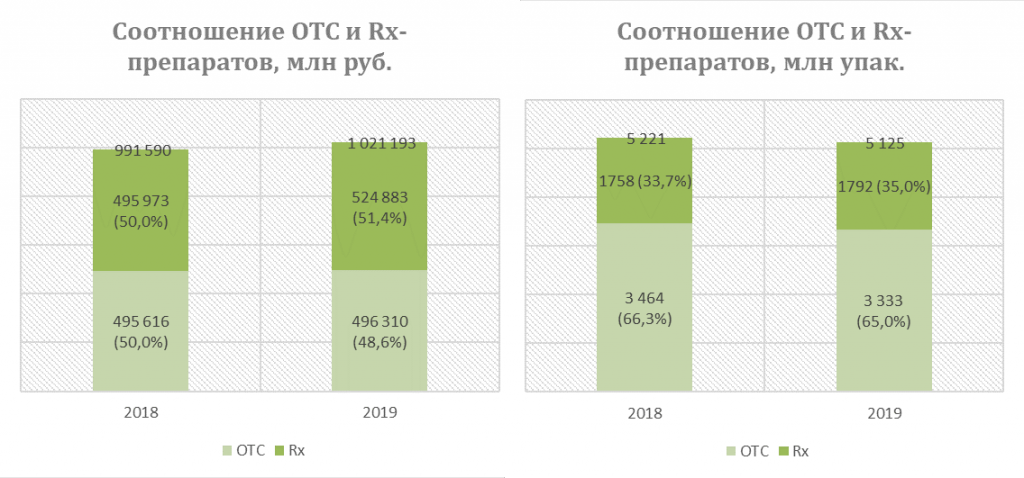

Более осознанное использование денежных средств отражается в динамике и структуре рецептурных и безрецептурных средств. Уменьшается потребление ОТС-препаратов. Это происходит по нескольким причинам: покупка «впрок» становится менее популярной, спрос на препараты для самолечения, к которым часто относятся сезонные препараты, падает, в том числе и из-за изменения уровня заболеваемости.

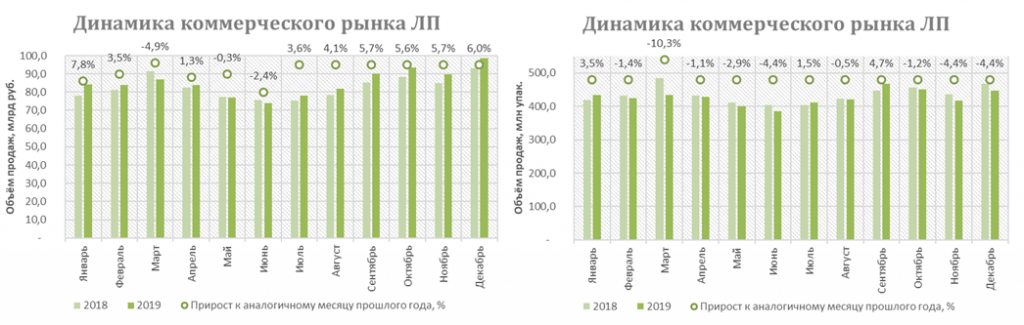

Совокупно за 2019 год аптеки реализовали 5,13 млрд упаковок лекарственных препаратов на сумму 1 021,2 млрд рублей (в розничных ценах), согласно данным Ежемесячного розничного аудита фармацевтического рынка России, проводимого компанией DSM Group (АО «Группа ДСМ»). По итогам 2019 года прирост рынка в рублях составил 3,0%, тогда как в упаковках остался в отрицательной зоне — -1,8%.

Только 3 месяца из всего года имеют положительную динамику в натуральном выражении по отношению к аналогичному периоду 2018 года. В январе такая динамика обусловлена высоким уровнем сезонной заболеваемости. Холодный июль 2019 года позволил аптекам выйти «в плюс» по продажам лекарственных препаратов в упаковках. В дождливом сентябре ожидание простуды и гриппа привело к повышенному спросу на сезонные препараты на 5,7% в рублёвом и 4,7% в натуральном эквиваленте. В остальное время рынок сокращался в упаковках, а иногда за счёт этого падал и в деньгах. Наибольшее падение реализации пришлось на начало весны — в марте аптечные продажи сократились на 4,9% в стоимостном выражении и на 10,3% в натуральном. В четвёртом квартале в рублях рынок лекарств стабильно рос приблизительно на 6% в рублёвом эквиваленте, при этом в упаковках реализация продолжала падать.

Цены и ценовая структура

Средневзвешенная цена одной упаковки ЛС возросла на 4,9%, и составила 199 рублей. Дешёвые лекарства пользуются меньшим спросом у населения, и потребители аптек переходят на более дорогостоящие средства. В 2019 году ценовой фактор не оказал существенного влияния: инфляция составила 1,7%, тогда как в 2018 году этот же показатель был на уровне 6,1%.

За год структура рынка изменилась в пользу препаратов «высокого» ценового сегмента относительно прошлого года. Положительная динамика продаж была отмечена у всех категорий за исключением сегмента «до 50 руб.». Наиболее заметный прирост продаж продемонстрировали лекарственные средства с ценой свыше 500 рублей (+6,8% в руб. и +6,9% в упак.). Благодаря этому удельный вес дорогих лекарств вырос на 1,5% в рублёвом и на 0,8% в натуральном эквиваленте. Заметим, что данный сегмент растёт от года к году. Так, с 2012 года его доля выросла с 29,3% до 42,8% в рублях и с 3,9% до 9,2% в упаковках. При этом на данную группу препаратов наблюдается дефляция — -0,8%. Таким образом, основную роль сыграли изменения в предпочтениях потребителей при выборе лекарственных средств.

А вот доля дешёвого сегмента падает и из-за инфляционных процессов. Препараты «до 50 руб.» растут быстрее всего в цене — 15,2%. Но несмотря на это они по-прежнему остаются у потребителей самыми востребованными — в упаковках доля дешёвых ЛП составляет 37,1%. Вес препаратов этой группы сократился на 2,5% в натуральном выражении и на 0,4% в стоимостном в результате снижения продаж. А за несколько лет падение доли было более ощутимым: с 53,1% в 2012 году в упаковках и с 7,0% в рублях.

Самый стабильный сегмент — «от 150 до 500 руб.»: его доля сохраняется на протяжении длительного периода на уровне 42-46% в стоимостном выражении.

Соотношение импортных и отечественных продаж ЛП

По итогам 2019 года доля российских препаратов выросла на 1,2% — до 31,6% в рублях и на 0,5% — до 61,0% в упаковках. При рассмотрении абсолютных показателей реализация отечественных препаратов в деньгах выросла на 6,9%, тогда как объём продаж импортных лекарств увеличился только на 1,3%.

Рост доли российских лекарств — уже устоявшийся тренд для рынка лекарств. С 2012 года этот показатель вырос с 23,8% до 31,6%. В упаковках динамика менее заметна: за 7 лет доля выросла всего на 2,4%.

Средняя стоимость упаковки отечественного препарата в розничных ценах в 2019 году составила 103 рубля, что приблизительно в 3 раза ниже стоимости упаковки импортного лекарственного средства (стоимость препарата зарубежного производства составила 349 рублей). Вместе с тем, средневзвешенная стоимость российского препарата выросла на 8,1%, импортного — на 4,4%.

Соотношение продаж ЛП рецептурного и безрецептурного отпуска

В 2019 году безрецептурные препараты заняли 48,6% рынка в стоимостном и 65,0% в натуральном выражении. В результате более значительной динамики Rx-препараты (+5,8% против +0,1% у OTC-средств) смогли увеличить свою долю на рынке, и стали превалировать в рублёвом эквиваленте. В итоге удельный вес рецептурных средств вырос с 50,0% до 51,4%.

В упаковках структура рынка лекарств также изменилась в пользу препаратов, отпускаемых по рецепту врача, так как объём реализации Rx-препаратов вырос на 2,0%. При этом ёмкость рынка ОТС-средств сократилась на 3,8%.

Средняя стоимость упаковки рецептурного препарата составила 293 рубля, безрецептурный препарат стоил в розничных ценах аптек в среднем 149 рублей. Цены на обе категории препаратов выросли относительно аналогичного периода прошлого года на 3,8% и 4,1% соответственно.

Соотношение продаж оригинальных и дженериковых ЛП

Сложившие в 2019 году рыночные условия способствовали продолжению основных тенденций прошлых лет. Вес дженериковых препаратов в общем объёме рынка по-прежнему растёт: с 2014 года доля воспроизведённых лекарств возросла на 6,7% в рублях и на 2,4% в упаковках.

В рублях продажи дженериков выросли на 4,9%, в результате чего они смогли занять в 2019 году 62,5% рынка, увеличив свою долю на 1,1%. Несмотря на то, что в упаковках реализация дженериков сократилась на 1,5%, при этом их доля возросла с 83,6% до 83,9%. Средняя стоимость оригинального препарата составила 463 руб./упак. (+3,7% к показателю 2018 года), дженерик продавался в среднем по 148 рублей (+6,5%).

Соотношение аптечных продаж ЛП по ATC-группам 1-го уровня в России

Структура аптечного рынка по ATC-группам 1-го уровня в 2019 году не изменилась относительно прошлого года.

Максимальный прирост по итогам 2019 года продемонстрировала ATC-группа [V] «Прочие препараты» (+8,7%). Рост группе обеспечили МИБП-аллерген «Сталораль» (+60,5%), ферментное средство «Лонгидаза» (+35,0%) и средство лечения почечной недостаточности «Кетостерил» (+24,4%).

Группа [A] «Пищеварительный тракт и обмен веществ» (+0,4%) с долей 18,3% возглавила рейтинг ATC, что существенно выше, чем ёмкость других групп. Лидерами в данной ATC стали эубиотик «Линекс» (2,3%) и гепатопротектор «Эссенциале» (доля 2,2%). На 3-ю строчку поднялся ферментный препарат «Креон» (2,1%), который показал существенный прирост объёма реализации на 15,7%. При этом максимальное падение также у одного из лидеров продаж — бренда «Эссенциале» (-13,1%).

На 2-м месте по стоимостному объёму расположилась ATC [С] «Препараты для лечения заболеваний сердечно-сосудистой системы» (доля 14,8%). В группе [С] лидируют бренды «Детралекс» (доля 4,6%), «Конкор» (4,0%) и «Лориста» (3,2%). Максимальный вклад в увеличение продаж группы на 8,1% внесли гипотензивное средство «Вальсакор» (+92,6%) и гиполипидемический препарат «Аторвастатин» (+62,2%). Наибольшим падением отметились ангиопротектор «Троксевазин» и препарат, влияющий на систему ренин-ангиотензин, «Престариум А», реализация которых сократилась на 6,1% и на 3,5% соответственно.

|

Рейтинг |

Изменение |

ATC-группа 1-го уровня |

Стоимостной объём, млрд руб. 2019 |

Прирост стоимостного объёма, % 2019 / 2018 |

Доля, % 2019 |

|

1 |

- |

Пищеварительный тракт и обмен веществ (A) |

187,4 |

0,4% |

18,3% |

|

2 |

- |

Препараты для лечения заболеваний сердечно-сосудистой системы (C) |

151,0 |

8,1% |

14,8% |

|

3 |

- |

Препараты для лечения заболеваний респираторной системы (R) |

126,9 |

2,3% |

12,4% |

|

4 |

- |

Препараты для лечения заболеваний нервной системы (N) |

117,1 |

4,1% |

11,5% |

|

5 |

- |

Препараты для лечения заболеваний костно-мышечной системы (M) |

86,0 |

5,4% |

8,4% |

|

6 |

- |

Препараты для лечения заболеваний урогенитальных органов и половые гормоны (G) |

81,0 |

1,1% |

7,9% |

|

7 |

- |

Противомикробные препараты для системного использования (J) |

72,3 |

-1,4% |

7,1% |

|

8 |

- |

Препараты для лечения заболеваний кожи (D) |

62,3 |

1,0% |

6,1% |

|

9 |

- |

Препараты, влияющие на кроветворение и кровь (B) |

51,0 |

6,6% |

5,0% |

|

10 |

- |

Препараты для лечения заболеваний органов чувств (S) |

30,0 |

6,9% |

2,9% |

|

11 |

- |

Противоопухолевые препараты и иммуномодуляторы (L) |

25,9 |

-4,2% |

2,5% |

|

12 |

- |

Препараты без указания ATC-группы |

13,8 |

0,7% |

1,3% |

|

13 |

- |

Прочие препараты (V) |

8,1 |

8,7% |

0,8% |

|

14 |

- |

Гормональные препараты для системного использования (исключая половые гормоны) (H) |

6,0 |

6,8% |

0,6% |

|

15 |

- |

Противопаразитарные препараты, инсектициды и репелленты (P) |

2,4 |

0,9% |

0,2% |

Замыкает тройку лидеров ATC-группа [R] «Препараты для лечения заболеваний респираторной системы» с долей 12,4%. Реализация препаратов группы [R] выросла на 2,3%, что дополнительно подтверждает высокую зависимость аптечного рынка в целом от продаж «сезонных» лекарств. Основные препараты в группе: муколитик «АЦЦ» (2,8%), антибиотик «Граммидин» (доля 2,8%) и антисептик «Стрепсилс» (2,7%). Положительную динамику препаратам для терапии заболеваний респираторной системы обеспечили противоконгестивные средства «Снуп» (+18,1%) и «Риностоп» (+16,4%), а вот реализация антисептического ЛП «Стрепсилс», наоборот, сократилась на 6,3%.

В 2019 году отрицательной динамикой отметились только две ATC-группы, подтверждая более низкий уровень спроса на противовирусные и противопростудные средства. «Противоопухолевые препараты и иммуномодуляторы» продемонстрировали максимальное снижение реализации на 4,2%. Среди десяти самых востребованных брендов в данной группе 7 показали падение продаж: сильнее всего упала реализация у иммуномодулятора «Генферон» (-18,7%), индуктора образования интерферонов «Гриппферон» (-17,2%) и противовирусного и иммуномодулирующего средства «Анаферон Детский» (-16,8%).

Группа [J] «Противомикробные препараты для системного использования», включающая в себя сезонные лекарственные препараты, также демонстрирует снижение продаж на 1,4%. Заметнее всего сократился объём реализации следующих противовирусных средств: «Амиксина» (-16,8%), «Ингавирина» (-14,6%) и «Эргоферона» (-14,3%).

ТОП-20 брендов, лидирующих по объёму продаж на коммерческом рынке России

В 2019 году через коммерческий сегмент было реализовано свыше 5 300 брендов лекарственных препаратов. На ТОП-20 брендов лекарств пришлось 11,1% рынка в рублях. В рейтинге брендов, лидирующих по стоимостному объёму на розничном рынке, можно отметить ряд существенных изменений. Антикоагулянт «Ксарелто» вытеснил с первой строчки анальгетик «Нурофен», показав заметный темп прироста — на 23,7%. Только один препарат смог сохранить позиции прошлого года — венотонизирующее средство «Детралекс» (3-я строчка).

|

Рейтинг |

Изменение |

Бренд |

Стоимостной объём, млрд руб. 2019 |

Прирост стоимостного объёма, % 2019 / 2018 |

Доля, % 2019 |

|

1 |

+1 |

Ксарелто |

8,9 |

23,7% |

0,9% |

|

2 |

-1 |

Нурофен |

7,8 |

1,5% |

0,8% |

|

3 |

- |

Детралекс |

6,9 |

1,9% |

0,7% |

|

4 |

+6 |

Мексидол |

6,5 |

12,4% |

0,6% |

|

5 |

+4 |

Мирамистин |

6,4 |

9,0% |

0,6% |

|

6 |

+5 |

Пенталгин |

6,3 |

12,0% |

0,6% |

|

7 |

-2 |

Конкор |

6,1 |

-3,4% |

0,6% |

|

8 |

-4 |

Кагоцел |

6,0 |

-10,2% |

0,6% |

|

9 |

+3 |

Терафлю |

5,9 |

13,7% |

0,6% |

|

10 |

-4 |

Кардиомагнил |

5,8 |

-5,9% |

0,6% |

|

11 |

-3 |

Актовегин |

5,8 |

-3,2% |

0,6% |

|

12 |

-5 |

Ингавирин |

5,2 |

-14,6% |

0,5% |

|

13 |

+5 |

Лориста |

4,8 |

15,6% |

0,5% |

|

14 |

+1 |

Канефрон |

4,8 |

7,8% |

0,5% |

|

15 |

-1 |

Лозап |

4,8 |

-0,4% |

0,5% |

|

16 |

+3 |

Вольтарен |

4,7 |

19,1% |

0,5% |

|

17 |

+42 |

Эликвис |

4,4 |

64,4% |

0,4% |

|

18 |

-2 |

Линекс |

4,3 |

-1,1% |

0,4% |

|

19 |

-6 |

Эссенциале |

4,2 |

-13,1% |

0,4% |

|

20 |

+1 |

Мидокалм |

4,1 |

8,3% |

0,4% |

|

Общая доля ТОП-20 |

113,8 |

- |

11,1% |

||

Из существенных положительных изменений можно отметить +42 места у антикоагулянтного средства прямого действия «Эликвис» (+64,4%) компании Pfizer. Рейтинг покинули нестероидный противовоспалительный препарат «Найз» (21-я строчка) от компании Dr.Reddy's и комбинированный контрацептив «Джес» (25-е место) производства фирмы Bayer.

В упаковках по-прежнему лидируют «традиционные» дешёвые препараты «Бактерицидный пластырь» (доля 2,2% в упак.), «Цитрамон» (1,9%) и «Ацетилсалициловая кислота» (1,6%). Большинство препаратов (12 брендов), входящих в ТОП-20 в натуральном эквиваленте, показали отрицательную динамику. Наибольший темп снижения продемонстрировали отхаркивающее средство растительного происхождения «Мукалтин» (-14,5%), энтеросорбирующий препарат «Уголь активированный» (-14,1%) и анальгетик «Цитрамон» (-6,6%). Максимальная положительная динамика отмечена у средства, понижающего секрецию желёз желудка — «Омепразола» (+17,4%), гипотензивного препарата «Эналаприл» (+14,1%) и антибиотика-цефалоспорина «Цефтриаксон» (+12,2%). ТОП-20 брендов в натуральном эквиваленте занимает 20,8% розничных продаж, то есть их концентрация выше, чем в стоимостном объёме.

ТОП-20 производителей, лидирующих по объёму продаж на коммерческом рынке России

Рейтинг производителей за год изменился менее заметно. Первую позицию по итогам 2019 года в коммерческом сегменте удерживает компания Bayer, при этом продажи фирмы снизились на 0,5% относительно 2018 года. Корпорация Sanofi, расположившаяся на 2-й строчке, потеряла 7,6% продаж в рублях; на 3-е место поднялся производитель Novartis (+2,2%).

|

Рейтинг |

Изменение |

Производитель |

Стоимостной объём, млрд руб. 2019 |

Прирост стоимостного объёма, % 2019 / 2018 |

Доля, % 2019 |

|

1 |

- |

Bayer |

44,8 |

-0,5% |

4,4% |

|

2 |

- |

Sanofi |

38,9 |

-7,6% |

3,8% |

|

3 |

+1 |

Novartis |

37,2 |

2,2% |

3,6% |

|

4 |

-1 |

Teva |

35,2 |

-5,0% |

3,4% |

|

5 |

- |

Отисифарм |

34,6 |

0,6% |

3,4% |

|

6 |

- |

Servier |

33,4 |

-2,5% |

3,3% |

|

7 |

+4 |

KRKA |

29,1 |

15,5% |

2,8% |

|

8 |

- |

GlaxoSmithKline |

28,8 |

7,7% |

2,8% |

|

9 |

-2 |

Berlin-Chemie |

27,5 |

2,0% |

2,7% |

|

10 |

-1 |

Gedeon Richter |

26,2 |

-1,8% |

2,6% |

|

11 |

-1 |

Stada |

25,2 |

-1,3% |

2,5% |

|

12 |

- |

Abbott |

24,2 |

3,3% |

2,4% |

|

13 |

- |

Takeda |

23,9 |

2,1% |

2,3% |

|

14 |

- |

Johnson & Johnson |

21,4 |

-2,7% |

2,1% |

|

15 |

- |

Фармстандарт |

20,1 |

3,3% |

2,0% |

|

16 |

+1 |

Polpharma |

18,4 |

5,8% |

1,8% |

|

17 |

-1 |

Dr.Reddy's |

18,0 |

0,5% |

1,8% |

|

18 |

+1 |

Pfizer |

17,8 |

6,7% |

1,7% |

|

19 |

-1 |

Astellas |

17,2 |

-0,4% |

1,7% |

|

20 |

- |

Валента Фарм |

14,4 |

-8,6% |

1,4% |

|

Общая доля ТОП-20 |

536,4 |

- |

52,5% |

||

11 компаний ТОП-20 показали положительную динамику. Наибольший темп прироста демонстрирует словенская компания KRKA (+15,5%): увеличение спроса на гипотензивные средства «Вальсакор» (+92,6%) и «Вамлосет» (+43,6%) позволило фирме подняться на 7-e место в рейтинге производителей (+4 строчки). Остальные перемещения в рейтинге происходили в рамках ±2 мест. Также заметно вырос объём реализации компании GlaxoSmithKline (+7,7%), что обусловлено увеличением продаж НПВП «Вольтарен» на 23,6% и противоконгестивного средства «Отривин» на 14,9%.

Сильнее всего упали продажи у отечественного производителя «Валента Фарм» (-8,6%): отрицательную динамику компании обеспечили противовирусный препарат «Ингавирин» (-14,6%) и ноотропное средство «Пантокальцин» (-13,4%).

ТОП-20 производителей в большей мере представлен иностранными компаниями: в 2019 году в рейтинг вошли только три отечественные компании: 5-я строчка — «Отисифарм» (доля 3,4% в руб.), 15-я строчка — «Фармстандарт» (2,0%), 20-я строчка — «Валента Фарм» (1,4%).

В упаковках преимущество остаётся за российскими компаниями и зарубежными с высокой долей дженериков в своём ассортименте. ТОП-20 производителей рейтинга в упаковках занимают более половины аптечного рынка ЛП (50,8%), что сопоставимо с концентрацией в стоимостном выражении (на ТОП-20 корпораций приходится 52,5%).

|

Рейтинг |

Изменение |

Производитель |

Натуральный объём, млн упак. 2019 |

Прирост натурального объёма, % 2019 / 2018 |

Доля, % 2019 |

|

1 |

- |

Фармстандарт |

365,1 |

-7,9% |

7,1% |

|

2 |

+1 |

Озон |

198,8 |

15,0% |

3,9% |

|

3 |

-1 |

Отисифарм |

189,0 |

-0,2% |

3,7% |

|

4 |

- |

Верофарм |

168,3 |

-1,4% |

3,3% |

|

5 |

- |

Stada |

157,9 |

-3,9% |

3,1% |

|

6 |

+2 |

Тульская Фармацевтическая Фабрика |

148,3 |

1,1% |

2,9% |

|

7 |

- |

Teva |

139,4 |

-5,9% |

2,7% |

|

8 |

-2 |

Обновление |

136,9 |

-14,5% |

2,7% |

|

9 |

- |

Polpharma |

118,5 |

2,6% |

2,3% |

|

10 |

- |

Dr.Reddy's |

109,9 |

-4,2% |

2,1% |

|

11 |

+1 |

Novartis |

100,6 |

-1,0% |

2,0% |

|

12 |

-1 |

Sanofi |

100,3 |

-7,6% |

2,0% |

|

13 |

- |

Татхимфармпрепараты |

90,2 |

-3,1% |

1,8% |

|

14 |

- |

Berlin-Chemie |

88,3 |

-3,4% |

1,7% |

|

15 |

+5 |

Синтез (вкл. Биоком) |

87,5 |

13,4% |

1,7% |

|

16 |

+1 |

GlaxoSmithKline |

83,1 |

1,8% |

1,6% |

|

17 |

-1 |

Gedeon Richter |

82,3 |

-2,6% |

1,6% |

|

18 |

+1 |

KRKA |

81,1 |

2,1% |

1,6% |

|

19 |

+2 |

Гиппократ |

80,3 |

16,3% |

1,6% |

|

20 |

-5 |

Johnson & Johnson |

79,9 |

-6,3% |

1,6% |

|

Общая доля ТОП-20 |

2 605,9 |

- |

50,8% |

||

Источник: DSM Group

- Поделиться:

Главный редактор — Т. Ю. Ходанович. Тел: +7 (495) 120-44-34, email: hello@pharmedu.ru

Публикация № P-34409

Помимо возможной эпидемии гриппа в 2020 году рынок ждут глобальные перемены: внедрение системы маркировки, отмена ЕНВД, перерегистрация отпускных цен на лекарства из перечня ЖНВЛП и разрешение онлайн-торговли препаратами. Игроки провели 2019 год за активным обсуждением всех этих инициатив и их влияния на каждое звено товаропроводящей цепочки в будущем. Поэтому те тенденции, которые произошли с аптечным сегментом в прошлом году, кажутся не столь значимыми.

Помимо возможной эпидемии гриппа в 2020 году рынок ждут глобальные перемены: внедрение системы маркировки, отмена ЕНВД, перерегистрация отпускных цен на лекарства из перечня ЖНВЛП и разрешение онлайн-торговли препаратами. Игроки провели 2019 год за активным обсуждением всех этих инициатив и их влияния на каждое звено товаропроводящей цепочки в будущем. Поэтому те тенденции, которые произошли с аптечным сегментом в прошлом году, кажутся не столь значимыми.